Украинские налогоплательщики заплатят за право платить налоги

Правительство утвердило «не совсем тот» законопроект, который представил общественности Минфин.

Как сообщалось, 5 октября правительство на своем заседании якобы одобрило законопроект с изменениями в действующий Налоговый кодекс Украины, который Министерство финансов опубликовало на своем сайте для обсуждения общественностью. Этот документ хоть и не идеален, но все же внушал осторожный оптимизм относительно улучшения налогового администрирования.одобрило этот законопроект, который был вынесен на обсуждение с голоса как дополнительный вопрос к повестке дня. Однако, как стало известно, обсуждали и голосовали министры во главе с премьером Владимиром Гройсманом не совсем тот законопроект, который обсуждался широкой публикой. В последний момент в него были внесены изменения. Причем некоторые из них весьма существенны и во многом нивелируют положительный эффект, предусмотренный предыдущим вариантом законопроекта.

Кроме того, вместе с налоговым законопроектом на голосование правительства был подан проект изменений Бюджетного кодекса. Кабмин одобрил оба документа скопом. И это несмотря на то, что они содержат даже смысловые несогласованности из-за переписывания отдельных положений чуть ли не на коленке. В открытом доступе все эти документы пока не появились, однако Hubs удалось получить их в свое распоряжение и узнать, чем же они отличаются от того, что ранее обнародовал Минфин.

Изменения по НДС

Изменения в налоговый проект в наибольшей степени коснулись НДС. А наиболее спорным, мягко говоря, из этих изменений является появившаяся в документе процедура «остановки и/или блокирования регистрации налоговых накладных в Едином реестре». Нужно сказать, что эта инициатива настолько спорна, что может испортить общее восприятие всего законопроекта.

Согласно проекту, регистрация налоговой накладной (НН) в Едином реестре (ЕРНН) может быть остановлена и/или заблокирована в случае «соответствия налогоплательщика совокупности критериев оценки степени риска, достаточных для такой остановки и/или блокирования».

Суть процедуры такова. При попытке зарегистрировать НН, которая соответствует неким неизвестным критериям риска, налогоплательщик в операционный день, когда осуществляется такая попытка, получает квитанцию об остановке регистрации НН. В ней указывается порядковый номер и дата составления НН, а также критерии, совокупность которых стала основанием для остановки регистрации.

Далее контролирующий орган в течение 24 часов (кроме выходных и праздничных дней) «осуществляет оценку соответствия такой НН на совокупность значений критериев оценки степени риска, достаточных для принятия решения о блокировании НН», и в случае «наличия достаточных оснований, принимает решение о блокировании регистрации НН на 5 рабочих дней с даты принятия такого решения». Соответствующее решение направляется плательщику в день его принятия. В нем уже должны содержаться требования о подтверждении должностным лицом плательщика наложения своей электронной подписи (за 4 рабочих дня), о предоставлении копий первичных документов (за 4 рабочих дня), а, возможно, и уведомление о предстоящей проверке. Если в течение 24 часов решение принято не было, то НН подлежит регистрации в ЕРНН.

Вдобавок к остановке/блокированию НН (что лишает контрагента права на налоговый кредит) плательщика ждет еще один «подарок»: на сумму НДС, указанную в остановленной/блокированной НН, у него еще и уменьшается сумма по формуле, по которой в СЭА рассчитывается сумма, на которую он имеет право зарегистрировать НН в ЕРНН. Такое себе двойное наказание без наличия вины!

После принятия решения о блокировании НН на 5 рабочих дней контролирующий орган может обратиться в суд за продлением блокирования, если:

— плательщик на протяжении 4 рабочих дней с дня получение уведомления о блокировании не выполнил в полном объеме законные требования контролирующего органа и/или не допустил без законных оснований должностных лиц контролирующего органа к проверке;

— плательщик подал заявление о том, что он не накладывал электронную подпись на блокированные документы.

Решение суда о продлении срока блокирования НН является основанием для ее блокирования до момента отмены судом такого решения. Если суд не принимает решение на протяжении срока, установленного абзацем вторым части восьмой ст.183-3 КАСУ (96 часов), блокирование прекращается.

То есть, по сути, предлагается внедрить сложнейшую систему остановки/блокирования регистрации НН в и так непростую систему электронного администрирования НДС! Причем в этой новой «надсистеме» важную роль будут играть субъективные («ручные») и практически бесконтрольные решения фискалов. Думается, на выходе будем иметь бардак и разрастание коррупции. В частности, в отношении «своих» фирм всегда можно будет организовать какое-нибудь опоздание на одном из этапов остановки/блокирования, что будет приводить к попаданию в систему фиктивного налогового кредита. Других же плательщиков подвергать всем вышеописанным прелестям остановки/блокировки накладных. А если фискалам еще и удастся договориться с судами о «соучастии» во всей этой веселой процедуре, то бизнесу будет совсем невесело.

Еще в большей степени институализировалась в тексте проекта идея создания некоего госпредприятия под эгидой Минфина, которое будет заниматься техническим администрированием информационных баз данных ГФС, которые вроде как передаются Минфину. Ну, а поскольку любое предприятие создается для получения прибыли, то можно поздравить отечественных налогоплательщиков с тем, что им придется платить кому-то за то, чтобы платить налоги! Причем избежать этой обязанности закон не предоставляет ни малейшей возможности. Вряд ли в мире есть подобные прецеденты.

Появилась в проекте неприятная оговорка о том, что бюджетное возмещение НДС осуществляется в пределах средств, присутствующих на едином казначейском счете. С учетом отсутствия какой-либо ответственности чиновников и государства за несвоевременное возмещение НДС (существующая в НКУ запись о начислении пени за несвоевременное возмещение является фикцией) эта норма ставит еще более жирный крест на инициативе по переходу к единому реестру на возмещение и отказу от выписки заключений (укр. – «висновків»). При этом до 1 февраля 2017 г. ГФС должна будет сформировать временный реестр заявлений о возврате бюджетного возмещения, поданных до 01.02.16 г., и по которым по состоянию на 1 января 2017 г. НДС не возмещен из бюджета. Перечисления НДС по этому реестру будут осуществляться в пределах сумм, предусмотренных в законе о госбюджете. А с учетом того, что Кабмин в проекте Бюджета-2017 предусмотрел только ресурс на текущее возмещение, вероятнее всего возмещение, попавшее во временный реестр, власть попытается заморозить на неопределенный срок. Не исключено и то, что оно будет пропускаться на индивидуальной основе за определенную благодарность.

Прочие правки

В последний момент авторы решили внести коррективы в вопрос контроля за трансфертным ценообразованием: порог годового дохода налогоплательщика, подпадающего под такой контроль, решено повысить с 50 млн грн до 150 млн грн. Вообще-то логичнее было бы просто привязаться к твердой валюте. Но главное даже не это, а то, что такими косметическими правками проблему трансфертного ценообразования, которое у нас фактически не работает, зато создает возможности для коррупции, точно не решить.

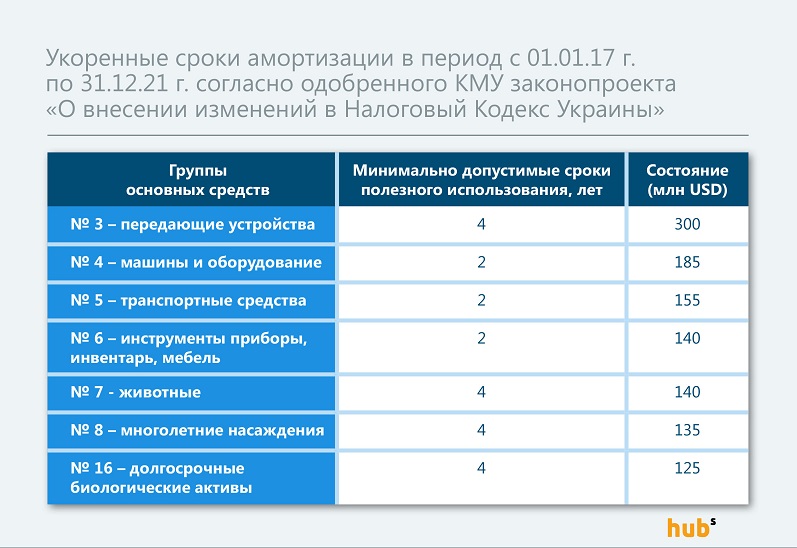

Плательщики налога на прибыль смогут применять ускоренные сроки амортизации в период с 01.01.17 г. по 31.12.21 г. в соответствии с параметрами, представленными в следующей таблице.

Хотя раньше рассматриваемый законопроект изменений в Налоговый кодекс позиционировался как административный и вовсе не считался ресурсным, в одобренной Кабмином версии почему-то все же появился рост ставок акцизного налога на табачные изделия, табак и его промышленные заменители. В 2017 году рост должен составить 30%, в 2018 году – 56%, в 2019 году – более 87% от нынешнего уровня. Где тут логика, при наличии в Верховной Раде отдельного «ресурсного» законопроекта (№5132), понять сложно.

Права местных органов власти в отношении предоставления льгот по уплате налога на недвижимость авторы решили ограничить. Льготы нельзя будет предоставить:

— на объекты недвижимости, площадь которых превышает пятикратный размер необлагаемой площади;

— на объекты недвижимости, которые используются их собственниками с целью получения доходов (сдаются в аренду, лизинг, используются в предпринимательской деятельности).

К сожалению, абсурдность принципов взимания этого налога Минфин никак не тронула.

Неадекватный рост нормативной денежной оценки земель предлагается хоть как-то ограничить: если индекс потребительских цен будет превышать 115%, то индексация будет производиться с применением коэффициента 1,15. Это, конечно, уже не отменит «конскую» индексацию, произошедшую по итогам 2014-2015 годов вследствие галопирующей инфляции. А стоило бы задуматься как раз о том, чтобы снять чрезмерную нагрузку, появившуюся в этой связи.

Авторы проекта отказались от некоторых новаций, которые имелись в предварительной версии документа. В частности, из проекта исчез механизм налогообложения индивидуальной деятельности, который выглядел вполне логично. Не осталось в нем и намерений скопом облагать доход сборщиков грибов/ягод, тогда как освобождение операций по поставке таких товаров от НДС в проекте осталось, что в целом можно оценить как разумный шаг.

Изменения в Бюджетный кодекс

Ключевым изменением в Бюджетный кодекс должно стать внедрение единого счета, на который будут зачисляться все налоги и сборы, уплачиваемые налогоплательщиком. Такой счет с Нового года будет автоматически открываться каждому налогоплательщику в казначействе на основе данных, полученных от ГФС. Правда, НДС и акцизы на горючее все же будут уплачиваться отдельно.

Очевидно, что такое новшество должно позволить плательщикам избежать неприятностей в связи с ошибочными перечислениями (на неправильные счета), позволит сократить количество платежных документов, необходимых для уплаты налогов и сборов и т.д. Однако на первых порах может получиться и обратный эффект. Особенно для плательщиков, которые ведут свою деятельность в разных регионах Украины и при этом являются плательщиками налогов, привязанных к разным местам осуществления деятельности (например, экологический налог, плата за землю или НДФЛ).